Optimering av skatteavdrag för hemmabaserade företag

Att driva ett företag från bostaden eller lägenheten kan vara ett ekonomiskt klokt val. Som företagare möter du otvivelaktigt kostnader som är förknippade med verksamhetens drift, vilka representerar de utlägg som krävs för att generera inkomster.

Är du medveten om att när du bedriver din verksamhet från bostad eller lägenhet, har du rätt till avdrag för kostnader relaterade till nyttjandet av utrymmen, kommersiella byggnader och lokaler?

Dessa avdrag minskar skatteunderlaget, vilket kan vara särskilt betydelsefullt för småföretagare.

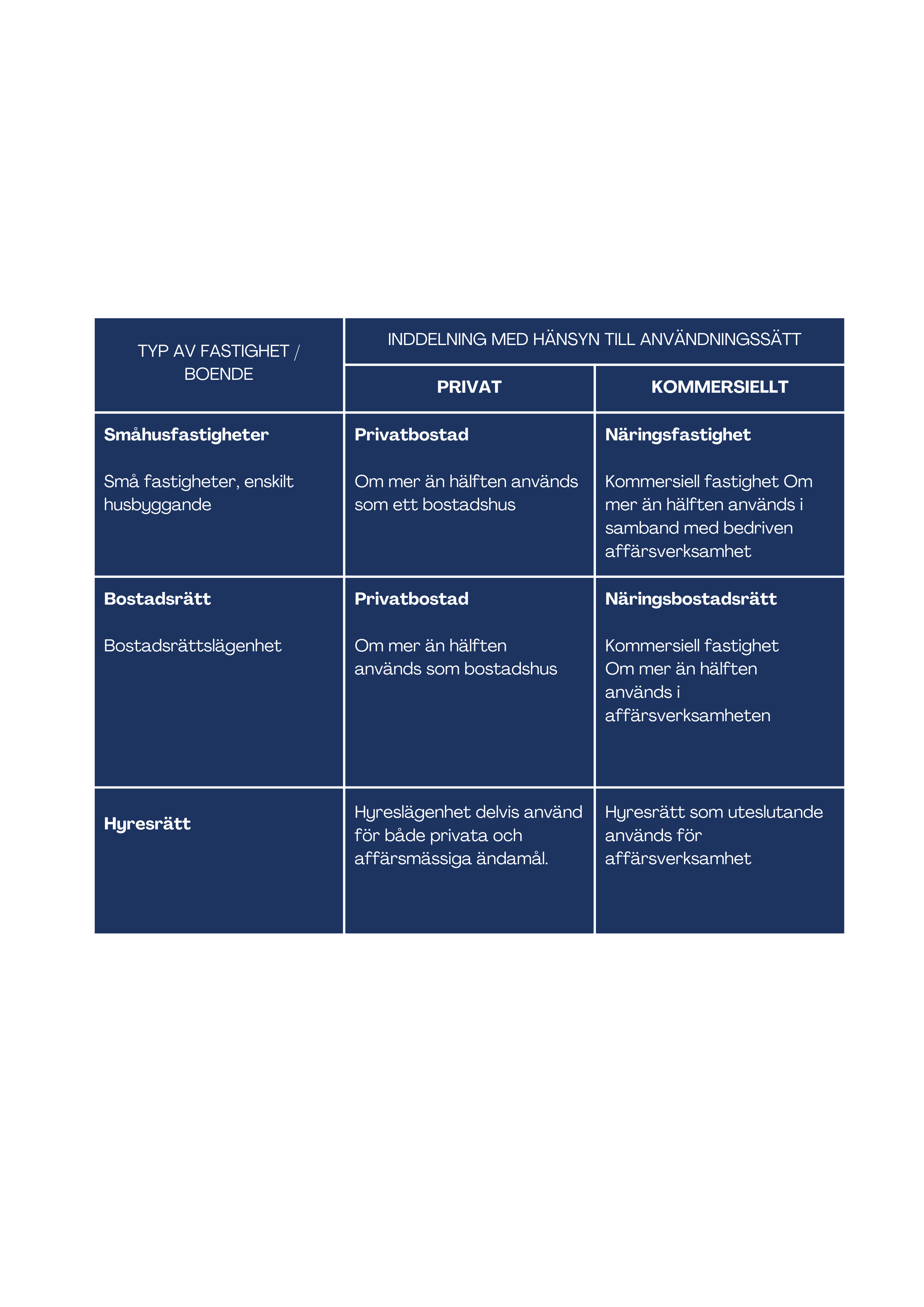

Det är emellertid viktigt att minnas att avdragsreglerna skiljer sig åt beroende på fastighetens art. Du är förmodligen redan bekant med begrepp som småhusfastighet, bostadsrätt och hyresrätt.

I den bifogade tabellen har vi åskådliggjort indelningen av fastigheter efter användningstyp.

indelning av fastigheter efter

Användning

När upp till 50% av ytan i en mindre fastighet, bostadsrätt eller hyresrätt utnyttjas för verksamhetsändamål anses detta vara privat bruk. Överskrider användandet denna gräns, betraktas det som kommersiellt bruk.

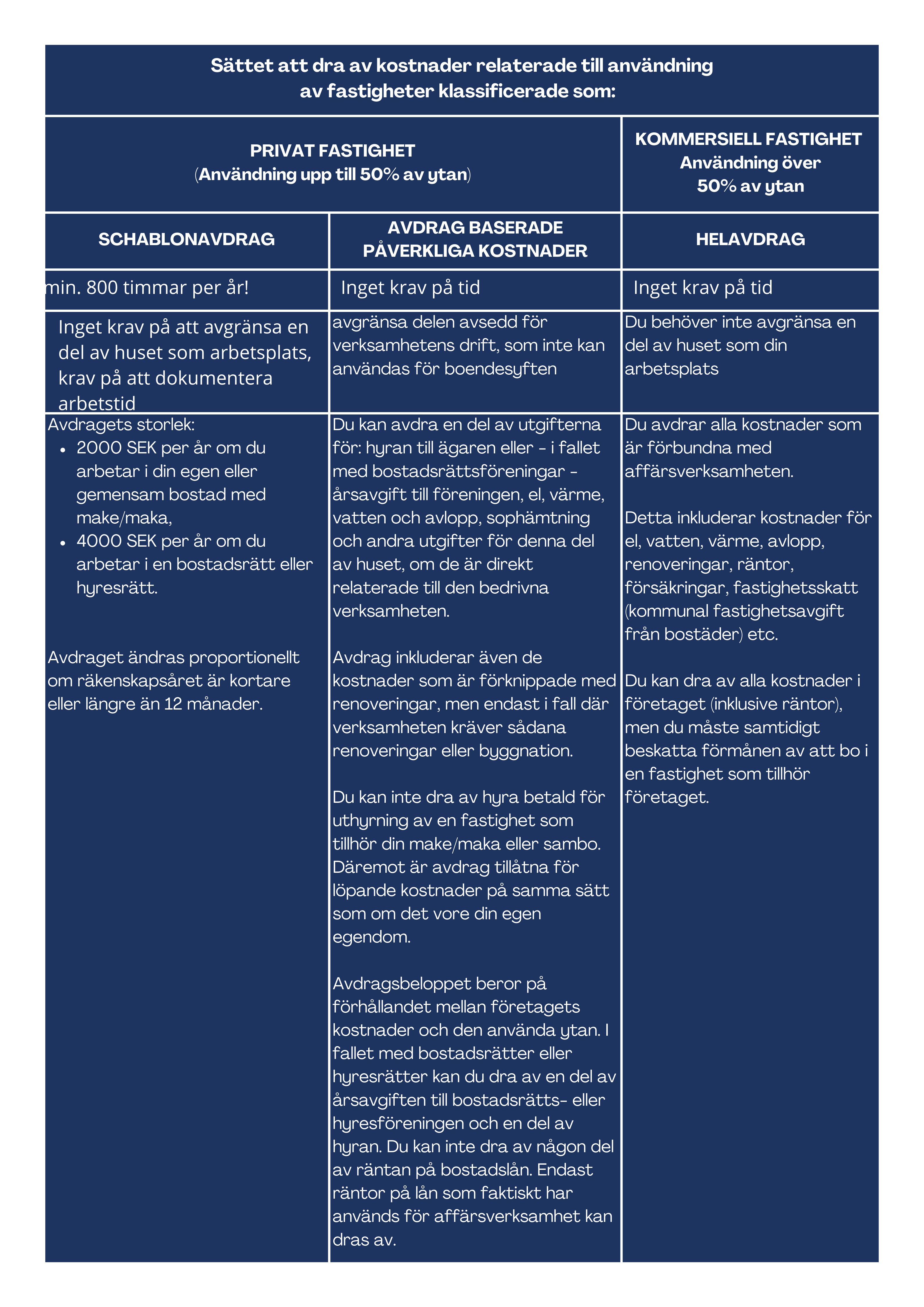

Med denna kunskap om olika fastighetstyper kan vi nu närmare undersöka hur avdrag tillämpas.

Privata fastigheter kan avräknas på två sätt: genom standardiserat avdrag eller baserat på verkliga kostnader.

För standardavdrag är det dokumenterade arbetstiden som är kritisk, och denna får inte understiga 800 timmar per år. Platsen för arbetet är irrelevant. Du kan bekvämt arbeta var som helst i ditt hem, exempelvis framför TV:n i vardagsrummet som temporärt kan tjäna som ditt kontor. Under räkenskapsåret kan du göra avdrag på antingen 2000 eller 4000 kronor.

Som nämnts tidigare är det också möjligt att göra avdrag baserade på faktiska kostnader. Det innebär att avdrag görs utifrån de faktiska kostnaderna för att använda fastigheten eller lägenheten. Det finns inget tidskrav, men ett krav är att tydligt specificera vilka områden som är avsedda för verksamheten. Inredningen ska ha en direkt koppling till verksamhetens natur. I motsats till standardavdrag kan dessa utrymmen inte användas för bostadsändamål. Här görs avdraget som en proportion av kostnaderna i relation till den yta som faktiskt används för verksamheten.

För kommersiella fastigheter görs totala avdrag. Detta innebär att samtliga kostnader som är relaterade till verksamheten i lokalen eller fastigheten är avdragsgilla. Det finns inget krav på tidsbegränsning för det arbete som utförs.

Ytterligare information återfinns i nästa tabell.

För att summera, om du driver din verksamhet från ditt boende, kan du räkna in dina boendekostnader som en del av företagets utgifter. Kom ihåg att när du inkluderar kostnader såsom hyra och nyttigheter måste du noggrant specificera vilken andel av ytan som används för affärsändamål. Detta avgör fastighetens karaktär samt vilken avdragsmetod som ska användas, vilket i sin tur påverkar avdragets omfattning.

Om fastigheten behöver renoveras på ett sätt som är direkt kopplat till verksamhetens behov, har du rätt att inkludera dessa renoveringskostnader som en del av företagsutgifterna, vilket inkluderar både slutarbete och material för det specifika utrymmet eller de utrymmen som avsatts för företagsändamål.

Observera att om du använder standardavdrag måste du kunna bevisa att du faktiskt har arbetat minst 800 timmar under året. Detta kan vara ett utmärkt val för exempelvis konsulter som utför sitt arbete hemifrån.

Varje avdrag måste kunna styrkas med lämpliga dokument, såsom kvitton, fakturor eller avtal, och är beroende av gällande regelverk och kan vara underkastat vissa begränsningar och villkor.

Använd ditt sunda förnuft när du beslutar vilka kostnader som ska ingå i företagets utgifter.

Utnyttja avdragen och följ alltid regelverken!